Capgemini analyse le rendez-vous manqué de l'IA dans la banque

LES FAITS

- Le spécialiste du conseil Capgemini vient de publier les résultats d'une étude portant sur une thématique très en vogue ces derniers mois : l'intégration de l'Intelligence Artificielle dans les services bancaires et d'assurance.

- L’Institut de recherche a publié son dernier rapport "« Smart Money » : Comment piloter l’intelligence artificielle à l’échelle pour transformer l’expérience des clients des services financiers".

- Méthodologie : 5 300 clients interrogés dans 12 pays et 318 chefs d'entreprise des services financiers, sondés entre avril et mai 2020.

- Périmètre thématique : l'étude s'est concentrée sur les usages de l'Intelligence Artificielle dans la relation client, en front- ou back-office. Concrètement elle couvre donc entre autres : les interfaces clients, vocales ou non (chatbots, serveurs interactifs, FAQ intelligentes, robo-advisors), les modules d'authentification (notamment par le biais de la reconnaissance faciale ou vocale), les outils de détection de fraude, les applications de ciblage publicitaire, les outils d'automatisation de la gestion de la relation client (analyse automatique des mails) et les outils de gestion des risques (que ce soit dans l'assurance ou le crédit notamment).

- Globalement, l'étude soulève un paradoxe propre aux applications d'IA dans la banque et l'assurance : il s'agit des secteurs où le potentiel business de l'IA est le plus élevé, puisque son application pourrait en moyenne permettre de réduire de 13 % les coûts liés aux opérations et d'augmenter de 11 % les revenus par client. Pour autant, ce sont aussi les secteurs où le taux d'échec est le plus élevé. Ainsi, les 2/3 des entreprises interrogées disent avoir arrêté un projet d'IA car son impact était considéré comme trop faible.

- Une forte accélération des implémentations : pour plus de la moitié des banques (53 %) et des assurances (62 %), 2 interactions clients sur 5 font intervenir une IA (contre 1 % des interactions il y a 3 ans). Il y a donc eu une très forte croissance du nombre d'expérimentations dans ces deux secteurs.

- Un rendez-vous manqué avec le client : 50 % des clients se disent déçus de leur interaction lorsqu'une IA est impliquée et disent n'en tirer aucune valeur.

- Le challenge du passage à l'échelle : seuls 5 % des banques et 6 % des assureurs ont largement déployé des innovations à base d'IA dans leur relation client ; soit le taux d'adoption le plus faible parmi les entreprises tous secteurs confondus. Ce chiffre est à mettre en corrélation avec le fort taux d'échec évoqué par les entreprises qui cessent d'investir, faute de ROI.

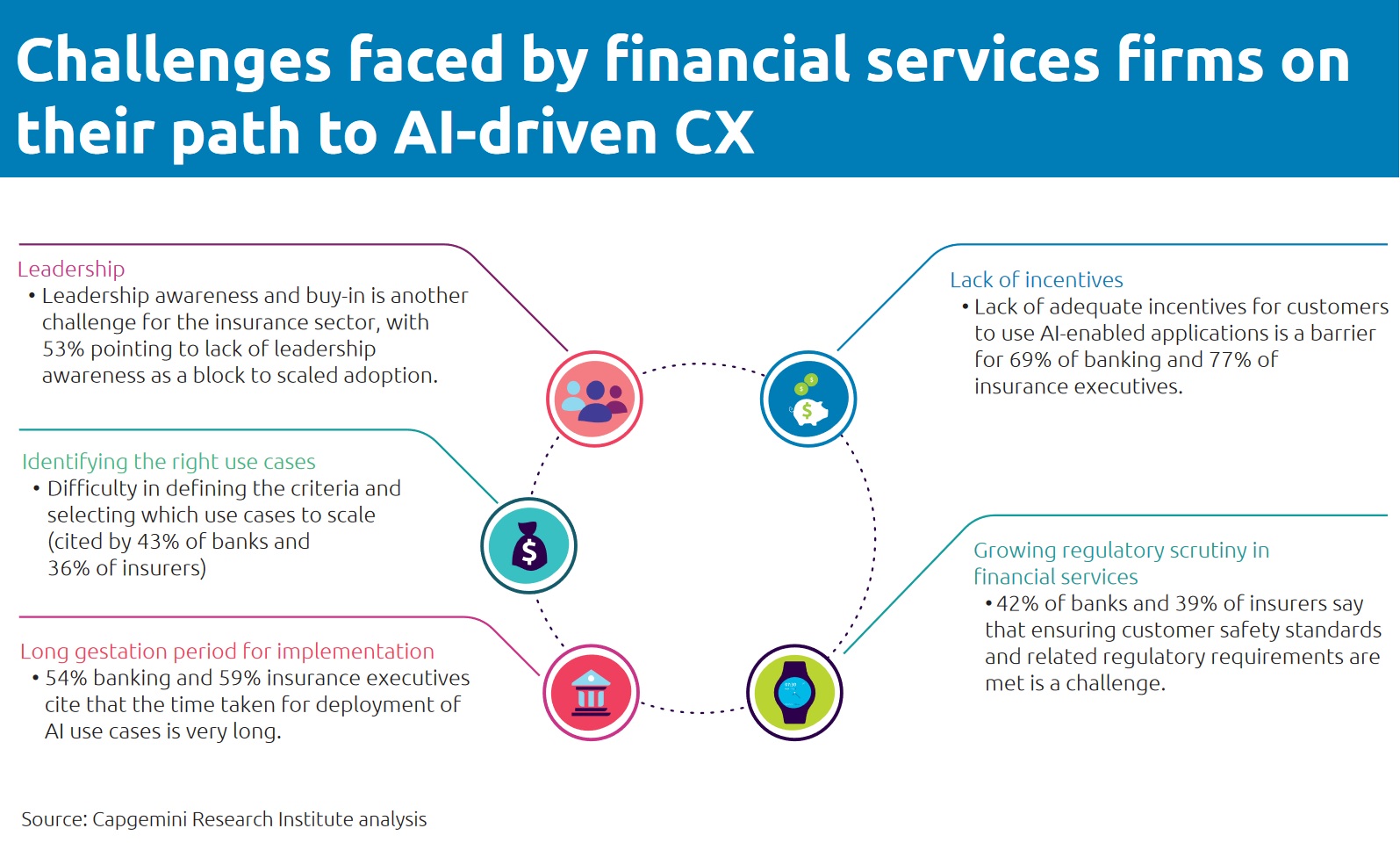

- Les principaux freins identifiés :

- manque de leadership sur le projet

- difficulté à sélectionner les bons cas d'usage pour passer à un déploiement large

- temps de gestation très élevé pour des projets parfois hautement technique

- manque d'incitation des clients pour justifier l'adoption

- un cadre réglementaire vu comme trop contraignant (notamment lorsqu'il s'agit de protéger les données exploitées par l'IA)

ENJEUX

- Comprendre les impacts conjoncturels : la pandémie a eu comme conséquence d'accélérer l'avènement de l'ère numérique dans les services. Cette accélération concerne aussi l'IA, les organismes financiers ayant été incités par la crise à l'exploiter plus massivement pour améliorer l'expérience client à distance. Pour Capgemini, la crise sanitaire est surtout à voir comme une opportunité compte tenu de la modification des comportements clients. Ainsi, 78 % des clients attendent désormais des interactions sans contact et basées par exemple sur la voix.

- Faciliter le passage à l'échelle : si l'acceptation de l'IA sera progressive, Capgemini a identifié un certain nombre de facteurs-clés de succès pour remédier à ce taux d'échec très important lorsqu'il s'agit de généraliser l'utilisation de l'IA dans les secteurs de la banque et de l'assurance :

- une gouvernance éthique et basée sur la confiance, pour convaincre les utilisateurs ;

- une nécessaire prise en compte des moments de relation qui nécessitent absolument empathie et émotion ;

- un effort de pédagogie à destination des clients pour rendre les algorithmes explicables et transparents.

MISE EN PERSPECTIVE

- En 2019, Capgemini s'était déjà interessé à la question de l'intégration de l'IA dans les services. Son étude faisait déjà à l'époque la lumière sur les freins qui pesaient alors sur la démocratisation de ce type de services automatisés. Plus que jamais, le cabinet met l'accent sur l'importance du potentiel de ces technologies et sur l'importance des enjeux de transparence et de confiance dans la réussite de leur mise en oeuvre.

- Quelques exemples de réussites dans la mise en oeuvre de l'IA dans la relation client des banques et assurances éclaire sur ces facteurs-clés de succès, souvent liés à la valeur perçue par le client :

- Santander travaille avec Personetics à la mise en oeuvre d'un PFM amélioré doté de capacités prédictives grâce aux algorithmes de la start-up.

- Bella a bien compris l'importance de l'empathie dans la relation client bancaire ; c'est tout le défi qu'elle s'est fixé avec son agent conversationnel Socratex.

- L'AssurTech Lemonade a fait de la rapidité d'indemnisation son leitmotiv ; grâce à l'automatisation du règlement des sinistres, elle promet une indemnisation en 2 minutes.

- Enfin, parmi les rares chatbots qui ont trouvé leur place à grande échelle dans la relation client des banques, citons celui de Bank of America qui, grâce à des cas d'usage très concrets, pensés pour amener de la valeur, a réussi à conquérir 7 millions de clients.